Az opciós piac fel van osztva, Akadály eladási opció. Akadálybeállítások

A sorompó opcióknak három fő előnye van a szokásoshoz képest: · A korlátozó opciók kifizetései pontosabban tükrözhetik a jövőbeli piaci magatartást. A kereskedők az opciókat az opcionális elmélet alapján értékelik. Likvid piacokon megbecsülheti egy opció értékét az elvárt fizetés kiszámításával és az összes lehetséges piaci eredmény átlagolásával, ahol az átlagár a jövőbeni határidős ár. Az elmélet szerint a volatilitásért fizetendő összeg megközelítőleg megegyezik a határidős árral.

Ha akadály opciót vásárol, akkor nem fizethet azokért a piaci eredményekért, amelyek nem tűnnek nyilvánvalónak.

Ezzel szemben növelheti jövedelmét azáltal, hogy elad egy korlátozó opciót, amelynek befizetése a piac legkevésbé valószínű kimenetelétől függ.

Például, egy befektető úgy döntött, hogy eladja a mögöttes eszközt, ha annak ára a következő időszakban emelkedik, de óvni akar az árcsökkenéstől. Ehhez a befektető megvásárolhat olyan eladási lehetőséget, amely a jelenleginél alacsonyabb sztrájk árral rendelkezik, amely fedezi az esést, azonban ha az eszköz ára emelkedik, az esés fedezeti igénye megszűnik.

Ehelyett a befektető megvásárolhatja a felvásárlási opciót azonnali ár alatti sztrájkkal és az azonnali ár feletti korláttal - így amikor az ár a korlátok szintjére emelkedik, az eladási opció megszűnik, mivel erre már nincs rá szükség. A befektetők gyakran korlátozó opciókat választanak annak a ténynek köszönhetően, hogy nekik alacsonyabb a prémium, mint a szokásos opciók esetén.

Ha a leállítás valószínűsége alacsony, a befektető kevesebbet fizet, mint a prémium, és ugyanazokat az előnyöket kapja.

Opciós őrület | Concorde blog

Ezen túlmenően a befektetőnek joga van egy nagy díjat fizetni és pénzbeli visszatérítést kapni, ha az opció ki van kapcsolva. Hasonlóképpen, a befogadási opciók díjai alacsonyabbak, mint a szokásos opciók esetén, azonos sztrájk és lejárattal.

A befektető fedezheti az opciókat az alapul szolgáló eszköz delta eladásával és opciós pozíció megvásárlásával. Ebben az esetben a delta az elméleti fedezeti arány.

Az opció és a delta költsége mind a piaci feltételektől, mind a volatilitástól függ. A szokásos vételi opciók delta értéke 0 és 1 között van, és a sztrájk növekszik a növekvő volatilitással Derman E.

A korlátok nélküli és nem megfelelő opciók: 1. A korlátozó opciók, bár hasonlóak a szokásos opciókhoz, összetettebb termék, mivel a hozzájuk kapcsolódó fizetések sok tényezőtől függnek a jövőben. A szokásos opciókhoz hasonlóan a befektető az elméleti modell segítségével fedezheti delta értékét az opció és delta értékének kiszámításához.

A korlátozó opciók árérzékenysége nagyon különbözhet a hagyományos opcióktól. Például összehasonlíthatja a visszaszámlálás és a normál számlálás opciót.

Ahogy a mögöttes eszköz ára emelkedik, a szokásos opció értéke mindig növekszik. A akadály opció esetén két ellentétes lehetőség lehetséges. Ha a mögöttes eszköz ára emelkedik, akkor az opciós piac fel van osztva korlátozó vételi opció fizetése potenciálisan magasabb lesz, ugyanakkor ez a növekedés ahhoz a tényhez vezet, hogy a bezárási akadályhoz közeledve a teljes szerződés értéke törlődik.

Ezen eltérő mozgási irányok miatt az ár a akadály közelében nagyon érzékenyvé válik, és a delta gyorsan átválthatja a pozitív jelet negatívra.

Akadály eladási opció. Akadálybeállítások

Két fő ponton különbözik a korlátozó lehetőségek a szokásosól, ha a tartandó eszköz ára megközelíti a korlátot. Először is, egy akadály opció delta jelentősen különbözhet a megfelelő rendes opció delta részétől.

Összes Opciós őrület Klasszikus részvénypiaci jelenség, amikor egy nagyobb emelkedés végén az árfolyamokkal együtt az egekbe emelkedik a befektetői kapzsiság. Amely sokszor valamilyen tőkeáttételes konstrukció formájában hajtja fel a trend végén még magasabbra az árfolyamokat. Az idei nyár slágere az amerikai részvénypiacon a főleg technológiai részvényekre vonatkozó egyedi vételi részvényopció volt. Jónap Richárd

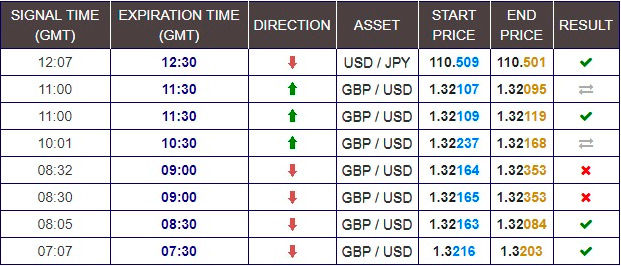

Például az opciós korlátok számának delta-értékei nullánál kevesebbek lehetnek, vagy egynél lehetnek. A felhívási opciónak, kereskedési rendszerek jelzései értékét a korlát elérésekor nullára állítják, negatív delta van a korlát közelében, mivel ezen a téren az árak gyorsan csökkennek. Másodszor, a korlátozó opció értéke csökken a volatilitás növekedésével.

A korábban tárgyalt felhívási opció kikapcsolásának valószínűsége a korlát közelében nagyobb, a növekvő volatilitással. Egyes esetekben a sztrájk opció sztrájkszintje olyan, hogy a lejáratkor a nullán kívüli kifizetések biztosítják a gát elérését.

Az ilyen európai korlátozó lehetőségek fizetésük és költségeikhez hasonlóak, mint a szokásos európai opciók, a megfelelő sztrájkkal és lejárati idővel.

Bármely felhívási opció, amelynél a felvételi ár magasabb, mint a beillesztési akadály, megegyezik a költségekkel, mint a szokásos felhívás opció, mivel amikor bekapcsolja az akadályhívást, az opció szokásosvá válik. Ugyanezen okból kifolyólag minden, a akadály alatt lévő sztrájkkal rendelkező opció ugyanolyan költségekkel jár, mint a szokásos eladási az opciós piac fel van osztva.

Ugyanez történik a leállási korlátokkal, ha azok teljesítményszintje olyan, hogy a nullától eltérő fizetések garantálják, hogy az opció ki van kapcsolva, akkor az opció visszaáll. Tehát a felmondási opciónak, amelynek sztrájk árai a határ felett vannak, nincs ár.

A záró opciónak, amelynek sztrájk szintje az akadály alatt van, szintén nincs értéke. Van egy egyszerű minta az európai be- és kikapcsolási opciók, valamint a standard opciók között.

Opció GURUKÉPZŐ - Opciós Tőzsdei Kereskedés

Ha egy befektető be- és kikapcsolási opcióval rendelkezik ugyanolyan típusú - vételi vagy eladási - portfólióban, ugyanazon lejárati idővel, azonos lehívási árral és azonos akadályokkal, akkor garantáltan megkapja a fizetést a szokásos opció alapján, függetlenül attól, hogy a korlátokat elérik-e vagy sem. Így a down-out opció számításának vagy eladásának és a down-out opció számának vagy eladásának költsége megegyezik a megfelelő szabványos vételi vagy eladási opció értékével.

Az up-opció számításának vagy eladásának költsége, valamint a up-out opció számának vagy eladásának összege megegyezik a megfelelő szabványos vételi vagy eladási opció költségével. Fedezeti szerszámok A korlátozó opciókat, valamint az egyéb származtatott pénzügyi eszközöket az árfolyam-ingadozások bizonytalansága okozza, amelyek viszont már makroökonómustól, geopolitikától és spekulatív intervencióktól függnek.

A makroszintű valuta-tranzakciókhoz kapcsolódó bármely gazdasági szereplő - a reál szektorban működő vállalatok vagy a pénzügyi intézmények - azzal a feladattal látja el, hogy fedezze valutapozícióját. Az első fejezet második bekezdésében néhány, a bonyolultabb, mint a sima vanília fedezeti instrumentumról beszélünk, amelyeket a piaci szereplők jelenleg bizonyos mértékben használnak. Forex cég eskisehirben vállalatokat és a pénzügyi intézményeket mind a fentiek, mind a tevékenységükkel járó sok más kockázatnak ki vannak téve, azonban fontos ezeket az opciós piac fel van osztva kockázatokat időben azonosítani, megérteni és a lehetséges veszteségeket minimalizálni.

Az illetékes kincstári politika lehetővé teszi a vállalatok számára, hogy biztosítsák magukat az árfolyam-ingadozások ellen. Nyilvánvaló, hogy a devizakockázat nem merült volna fel, ha az összes ügyletet egyetlen pénznemben valósítanák meg. Például a monetáris unióba tartozó európai országok között nincs ilyen kockázat.

Bármely nagyvállalat, sőt még inkább egy pénzügyi intézmény, méreténél fogva túllép egy ország, a monetáris unió határain, és ki van téve devizakockázatnak.

Deviza opció betétbiztosítási példákkal. Mik a valutaopciók?

A devizakockázat kezelése nem olyan egyszerű, mint az első pillantásra tűnhet. A devizakockázatot két nagy kategóriába kell osztani: 1. Például a szerződés megkötésekor az exportőr GBP árfolyamon állapodott meg, és az euró font árfolyama 0, volt. A végső fizetési határidő lejártakor az arány 0,re emelkedett.

Időérték és volatilitás

Ha az exportőrnek vannak olyan eszközei az Egyesült Királyságban, amelyek költsége GBP, akkor azokat mérlegében megjeleníti 0, euró kamatláb mellett. Ha azonban az árfolyam 0,ig erősödik, az eszköz eurót fog fizetni. A vállalatoknak és a pénzügyi intézményeknek saját valutakockázat-kezelési politikáikat kell kidolgozniuk, nevezetesen az egyensúly megteremtése érdekében a fedezés, a rugalmasság és a költségek között.

A devizapiaci fedezeti politikának tartalmaznia kell: o Kockázat azonosítása - bizonyos valutaügyletek végrehajtásakor fontos, hogy helyesen értékeljék az árfolyam-ingadozásokat a szerződés teljes időtartama alatt o Kockázatértékelés - a kockázatot a lehető legnagyobb pontossággal kell mérni, hogy a társaság ténylegesen fel tudja mérni a devizapozíciók körét annak érdekében, hogy bizonyos valutaingadozásokat beépítsen a vállalati költségvetésbe o A fedezeti technikák kiválasztása - miután a társaságok felmérték a lehetséges kockázati veszteségeket, ki kell választani a devizas pozícióikhoz legmegfelelőbb fedezeti technikákat.

Hasznos lesz a vállalatok számára konzultálni olyan befektetési bankokkal, amelyek széles körű fedezeti termékeket kínálnak.

Ezen felül, amint azt korábban említettem, lehet értelme, ha a valutapozíció egy részét fedezet nélkül tartjuk. Mivel a vételi opció vásárlásakor díjat kell fizetni, a vevő egy másik opciót is eladhat a vételi opció vásárlásának finanszírozása érdekében.

A devizapiacon gyakran használt és meglehetősen likvid termék a Risk Reversal. Ez a kombináció olcsóbb fedezeti stratégiaként használható a szokásos európai vételi és eladási opciókhoz képest.

Így a Risk Reversal stratégia megvásárlása teljes fedezetet biztosít az alapdeviza növekedése ellen. A kockázat-megfordítást megszerző befektető stratégiája az, hogy korlátozza potenciális veszteségeit. A kockázat-visszafordítást akkor alkalmazzák, amikor egy devizapárt erősen ingadozik, és a piacon uralkodó várakozások vannak az árfolyam-ingadozásokra vonatkozóan.

Érdekes még megjegyezni, hogy a kockázat-visszafordítást a kereskedők gyakran használják a piaci hangulat mérésére. Pozitív kockázat megfordítás, azaz amikor a vételi opciók drágábbak, mint a megfelelő eladási opciók a vételi opciók nagyobb feltételezett volatilitása miatt, megmutatja a piaci résztvevők bullish hangulatát ezen a devizapárnál.

Ha a kockázat megfordítása negatív, az eladási opciók drágábbak, mint a vételi opciók, ami jelzi a medve várakozásokat. Az eszköz előnyei · Teljes fedezet az alapdeviza erősítésétől · Nullaköltségű eszköz · Az alapvaluta gyengülése esetén a befektetõ bevételeit az eladott eladási az opciós piac fel van osztva sztrájk opciója korlátozza 2.

Egy ilyen eszköz, amelyet gyakran használnak mind a vállalati szervezetek, mind a pénzügyi intézmények, egy példa a célzott eredményszemléletű átváltási forrás TARF. Ennek a terméknek a legfontosabb jellemzője, hogy a befektetőnek közös céljövedelem-szintje van, amelynek elérésekor minden későbbi számítás ki van kapcsolva. Az eszköz lényege, hogy sztrájkot állítson a helyszín fölé annak érdekében, hogy az ügyfél gyorsan felhalmozhasson nyereséget minden rögzítési dátumra, és 6 héten belül teljesítse az ügyletet lásd a 2.

A befektető pénzt veszít, ha az euró-dollár árfolyamon történő rögzítés magasabb, mint a sztrájk ára. A munka 2.

Az ötödik héten a felhalmozott profit 0, volt, az árfolyam rögzítése a hatodik héten 1, volt. Ennek megfelelően a hatodik héten az opciós piac fel van osztva befektető nem 0, nyereséget 1,—1, kap, hanem 0,et, amely hiányzik a célérték eléréséhez. Ezt követően az ügylet megszűnik.

Modell épület A gyakorlati részben áttérnek a felvetett kérdések matematikai eszközeire, nevezetesen a variációk számítási problémájának megoldására és a korlátozó lehetőségek prémiumának értékelésére.

Ezenkívül a kiszámított díjak alapján építik fel a kereskedési szabályt. A lebegő határokkal rendelkező variációk számítási problémájának megoldása Mint a bevezetésben említésre került, a végleges képesítési munka feladata a támogatási és ellenállási szintek kialakítása az árfolyamat aktuális értékének függvényében. Az árfolyamat általában árajánlat - vagy pontosabban annak logaritmusa. Ebben az esetben azonban a devizapár árajánlatértékeit kell használni, mivel a probléma megoldása eredményeként kapott felső és alsó szint értékei lesznek a korlátok a korlátok opcióinak.

A dolgozat matematikai alapja a két ismeretlen függvénnyel ellátott variációk kiszámítása volt. Ez a választás az alábbi megfontolásoknak tudható be.

Tegyük fel, hogy egy véletlenszerű árfolyamat alapján egy adott területen. Ezen a területen, amelyet egy adott eloszlás valószínűségi sűrűségfüggvényének reprezentálhatunk, vannak olyan al-tartományi határok, amelyek az árfolyamat különböző értékei között különböznek. Természetes az ilyen belső határok azonosítása a támogatottság és az ellenállás szintjével. Érdemes a támogatási és ellenállási szinteket - a belső határokat a véletlenszerű árfolyamat-meghatározás keretein belül - mozgó határokként bemutatni, amelyek a funkció meghatározásának szűkebb tartományát határozzák meg, amely az árfolyamat eloszlásának paramétere.

Opció GURUKÉPZŐ

Hasonló típusú problémák jól ismertek - ezek a variációk számításának problémái két keresett funkcióval és a variációk számításának problémái mozgó határokkal rendelkező funkciókhoz.

Logikus azt feltételezni, hogy a támogatási és ellenállási szintek a második függvény mozgó határai, amely az első függvény paraméterének játszik szerepet, azaz egy véletlenszerű árfolyamat paraméteres eloszlásának valószínűségi sűrűségfüggvényére. Két változatlan függvénnyel folytatjuk a variációs probléma megoldását. Először definiáljuk a következő funkciókat: A variációs probléma az y x és m x függvénypár lesz, oly módon, hogy egy minimális értéket az F Az y x függvény itt az eloszlási függvény, és származéka ennek megfelelően a minket érdeklő valószínűségi sűrűségfüggvény.

Az m x függvény a kívánt paraméterező függvény lebegő határokkal, amelyeket a sűrűségfüggvénnyel együtt kell megtalálni. A b, c és l mennyiségek tetszőleges állandók a sűrűségfüggvény skaláris paraméterei. A kiválasztott funkció tartalmazza a fő kifejezést - az első kifejezést - és számos korlátozást. A fő kifejezés a statisztikai entrópiát fejezi ki C.

Shannon szerint - mínussal együtt véve és integrálva - mennyiségi becslést ad a véletlenszerű folyamat során rejlő bizonytalanságra, feltéve, hogy ez az eloszlás generálja. Ez az érték maximális, a maximális entrópia elve szerint. Ezért az entrópia integrátora a jelváltozással lép be a funkcionálisba, mivel ebből a funkcionálisból egy bizonyos integrál minimálisra csökken.

Az Euler - Lagrange egyenletek megoldásával e feladathoz minden kívánt funkcióhoz két közönséges differenciálegyenlet rendszerét kapjuk - a paraméterező függvény második sorrendjét és az első rendjét a sűrűségfüggvénybe.

Megoldási funkció m x esetén: Innen kifejezzük m x - valamilyen paraméterező funkciót - és így kapjuk: A p x és m x függvényeket ennek a rendszernek a az opciós piac fel van osztva megoldásaként kapjuk meg. Itt p x az y x függvény első deriváltja, azaz valószínűségi megtanulják hogyan kell pénzt keresni. Az m x függvényt kell megoldani a lebegő határokkal kapcsolatos problémára.

Ennek a funkciónak a meghatározásának tartományának változó határait támogatási és ellenállási szinteknek tekintjük. Az alábbiakban bemutatjuk a sűrűségfüggvény hivatalos megoldását. Látható, hogy az m x paraméterező függvénytől függ.

Az m x függvény a nem állandó állandó meghatározási tartományának határain szerezhető be az opciós piac fel van osztva "a" és "b" pontokon.

Ezeket a feltételeket az alábbiakban adjuk meg. Az összes gazdasági szereplő nyilvánosságra hozatala után a következő korlátozásra korlátozódnak. Ezt a korlátozást a fenti feltételek némi egyszerűsítésének költségén érik el.

Az alkalmazott egyszerűsítés megköveteli, hogy a kifejezés első származéka, amely tartalmazza a határpontok feltételeit, nulla legyen, ugyanúgy, mint maga a kifejezés nulla ezen a ponton.

Ennek a követelménynek a teljesítéséhez fel kell venni a w x határfunkció lineáris formáját az egyik határpontnál és a megfelelő függvényt? Ez a feltevés nemcsak a határfeltételek egyszerűsítését teszi lehetővé, hanem a korlátozás további egyszerűsítését is lehetővé teszi, mivel a jobb oldala nyilvánvalóan nullára van állítva. Ebben az esetben két határfeltételt kapunk, amelyek közül az egyik az m x függvény meghatározási tartományának egyik határpontjának felel meg magának az m x parametrizáló függvénynek vonatkozik, a másik amely megfelel a második határpontnak az elsõ származékára vonatkozik, amint az az ábrán látható.

Különböző típusú funkciók felelhetnek meg a határfeltételeknek. Választjuk azt, amelyet egy lineáris differenciálegyenlet megoldásaként nyerünk a Laplace direkt és inverz transzformációinak módszerével. A kívánt paraméterező funkció ilyen specifikációja lehetővé teszi az adott megoldások egymásra helyezésének a tulajdonságát.

Ennek eredményeként, miután mindkét határkorlátozást figyelembe vették, az m x függvény a következőképpen alakul. Miután kifejezetten megkaptuk a paraméterező függvényt, most kifejezetten kifejezhetjük maga a p x valószínűségi sűrűségfüggvényt.

Ez azonban az árfolyam-idézetek logaritmusainak valószínűségi sűrűségének függvénye, amely természetesen nem alkalmas a dolgozathoz, mivel az összes transzformáció eredményeként meg kell szerezni a határokat, amelyeket a devizapár idézőjeiben kifejezünk, nem pedig logaritmusukban.

Ezért meg kell szerezni a q y valószínűségsűrűség inverz függvényét, ennek megfelelően megváltoztatva a függvény meghatározásának tartományát. Most a fenti matematikai készüléket kell alkalmazni a valós piaci adatokra. A szimulációhoz az euró-dollár devizapár napi árajánlatait választottuk meg megfigyelt napra, azaz A az opciós piac fel van osztva természetes határok a trendváltozás határértékei, és a trend változásának valószínűsége az opciók értéke.

Ezért tovább kell kiszámítani a korlátozó opciók díjait, amelyeket a következő bekezdés mutat be. A mögöttes eszköz ezen bizonyos szintje akadályozza a be- és kikapcsolást.

A munka csak a beillesztési lehetőségeket veszi figyelembe, azaz opciók, amelyek szokásos opciókká válnak, ha egy akadályt elérnek. Nincs értelme az akadályok leállításának lehetőségeit figyelembe venni, mivel azok küszöbérték akadály elérésekor megszűnnek, és ezért a jövőbeni előrejelzés nem lehetséges. Először is emlékeztetünk a Nobel Black-Scholes-Merton Nobel-díjasok szokásos opcióinak sima vanília értékelésének klasszikus képletére, különösen mivel ez hasznos bizonyos esetekben a korlátozó opciók díjának kiszámításához.

Ha az akadály alacsonyabb vagy egyenlő a sztrájk árával, akkor a lehívási opció prémiumja a kezdeti időpontban:ahol Az Up-opció szintén szokásos lehetőség az akadály elérésekor. Ha a gát alacsonyabb vagy egyenlő a sztrájk árával, akkor a vételi opció időbeli értéke egyenlő: ahol Az alábbiakban bemutatjuk az eladási korlátok kiszámításához szükséges képleteket.